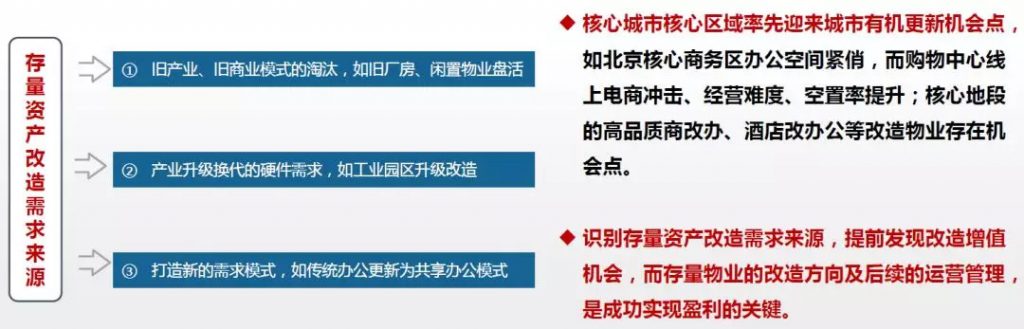

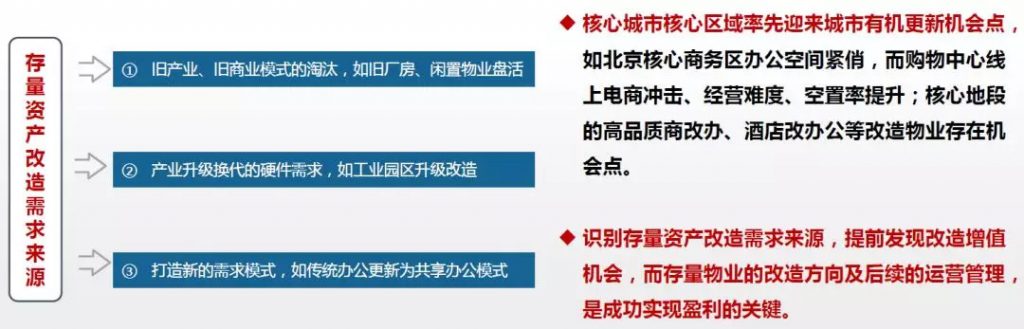

随着核心城市纷纷步入存量时代,新增土地稀缺已成为现实,城市更新也从“大拆大建”进入到了新的阶段,其中围绕着存量资产如何改造、重定位、运营从而最大化内在价值及利用度成为各方探索的焦点。

本文将从城市更新的主要参与者:地产基金、开发商以及服务商的角度以案例的形式对城市更新展开分析。

图片来源:商业与地产

一、城市更新的参与者

城市更新分为两个维度,一是拆除重建,二是实行城市有机更新。

西方国家的城市更新历程,均由简单拆除重建发展到有机更新。以伦敦为例,泰晤士河北岸作为发展了上百年的老城区,如今仍有二十多个脚手架在作业进行改造,城市更新是个持续的过程。

城市更新前期的参与者为政府,后期的主要参与者有投资机构(基金、金融机构等)、开发商、服务商,但他们在介入的时期、选择的资产标的、商业模式及各自优势等方面均差异显著。

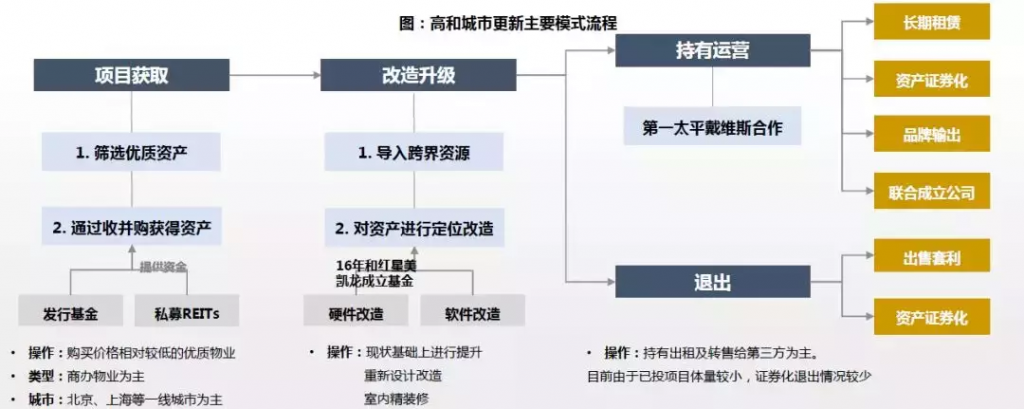

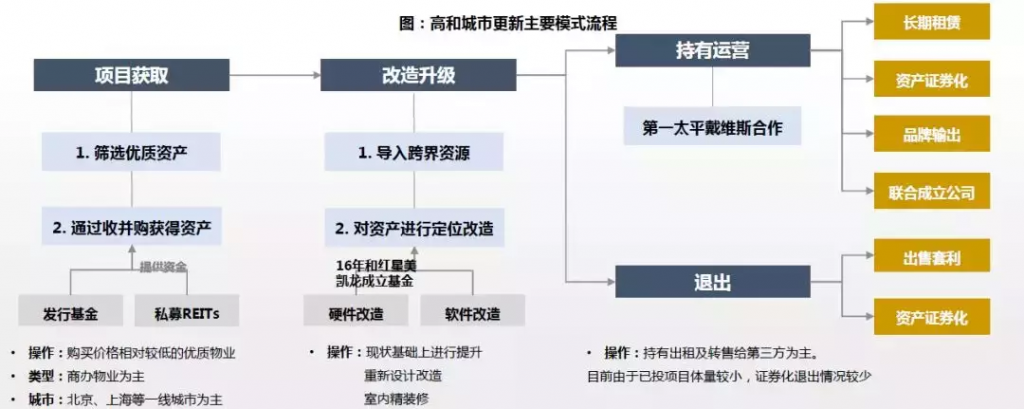

二、投资机构—城市更新阶段早期参与者

房地产基金作为新城市更新的早期参与者,根据专业判断力寻找项目,引入资金方整体购入有增值空间的物业后,引入跨界资源对其再定位、改造,以增加租金回报率、提升物业估值;部分物业运营成熟后,将通过资产证券化或出售方式退出,获取资产增值收益。

高和资本的城市更新偏重一线城市商办物业更新改造,其偏好价格合理、周期适中并具有稳定现金流的成熟资产,同时也对房地产运营公司进行股权投资,连接资金、资产和跨业资源打通整体产业链条。

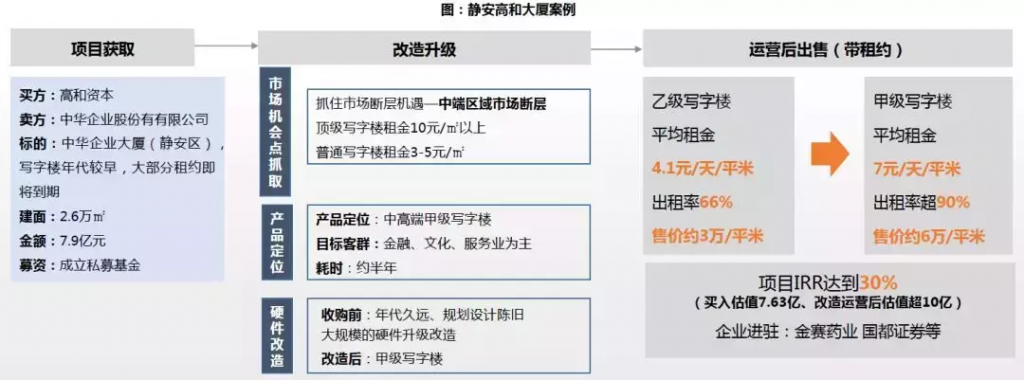

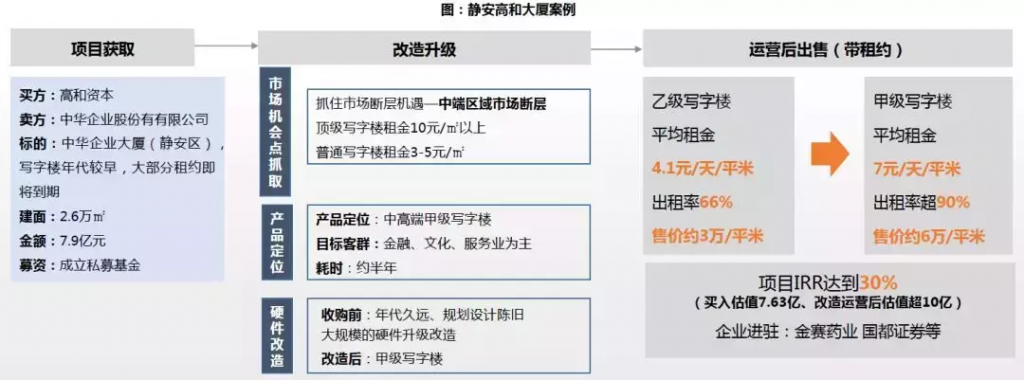

高和联合国开金融于2012年10月收购了上海市南京西路中华企业大厦(现名静安高和大厦)标的约2.6万㎡,交易金额7.9亿元,由于写字楼年代较早,交易价格相对较低项目改造后带租约散售,租金涨幅达70%,售价每平米上涨100%,2年内完成退出。

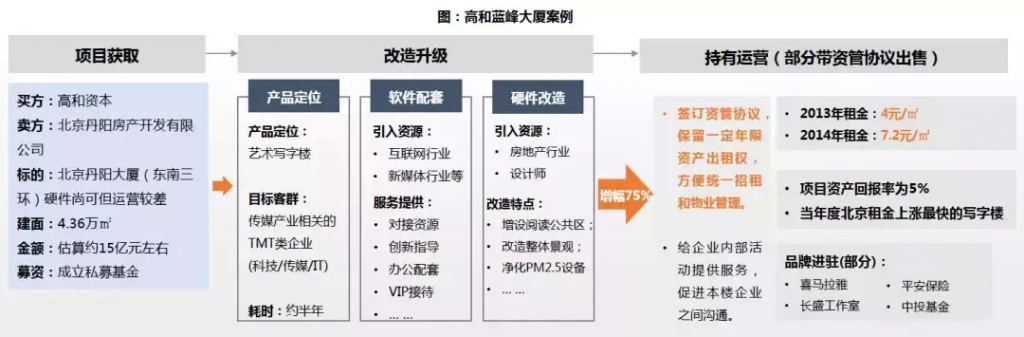

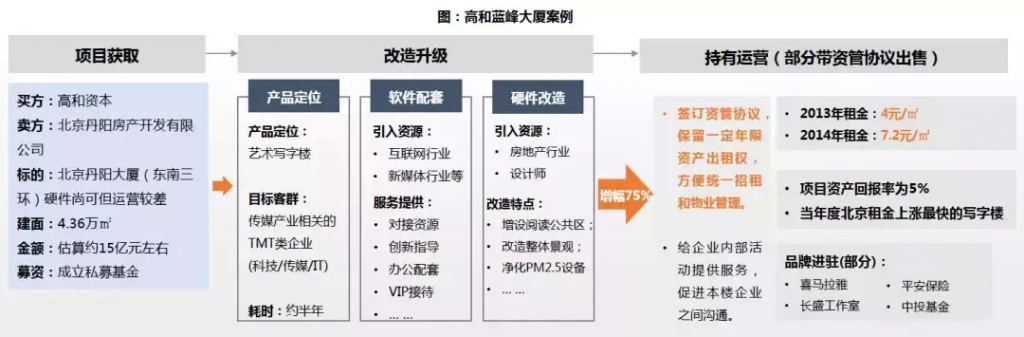

高和于2013年11月收购了北京市东三环丹阳大厦(现名高和蓝峰大厦)改造中,引入不同行业的资源将项目整体再定位为文化创意写字楼(共享办公雏形)改造后再运营,租金涨幅高达75%,部分带资管协议实现出售,为15年北京高端写字楼销售冠军(成交8.5亿)

三、开发商——城市更新新阶段全面参与者

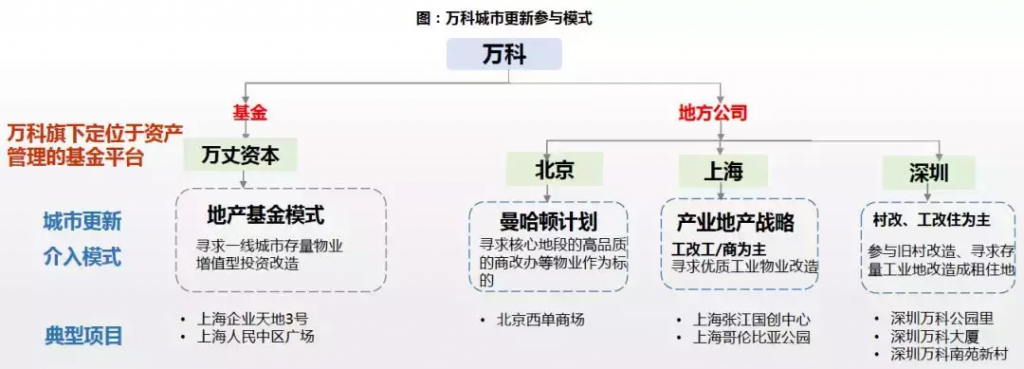

以万科为例:

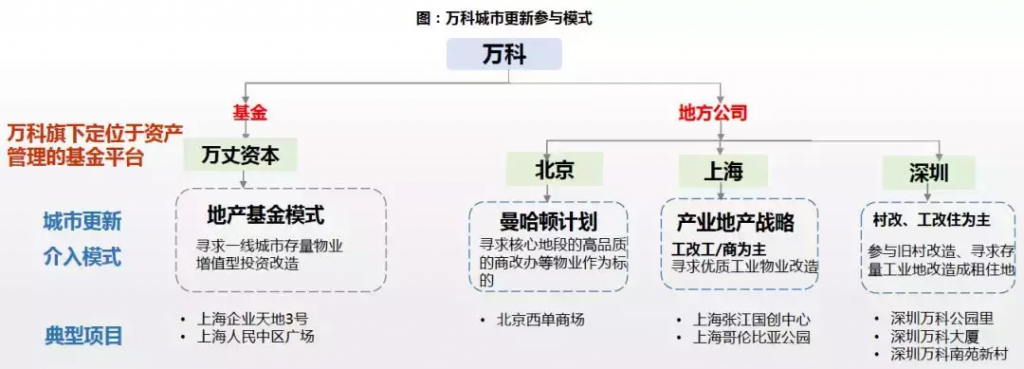

万科目前已从多种方式积极切入城市更新,总部、地方公司均积极尝试,轻重模式、基金模式综合参与:

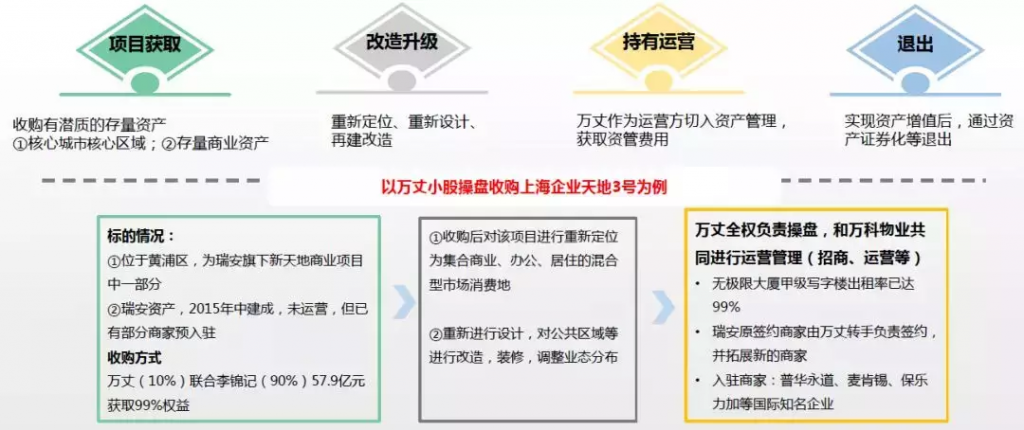

一、设立专门基金万丈资本寻求一线城市的存量物业改造,主要是寻求旧商业体改造为新型商业体;

二、各地方公司自行探索,一线城市多方试水,逐步形成城市特色战略,积极寻求旧商业体或旧厂房、仓库等进行更新改造。

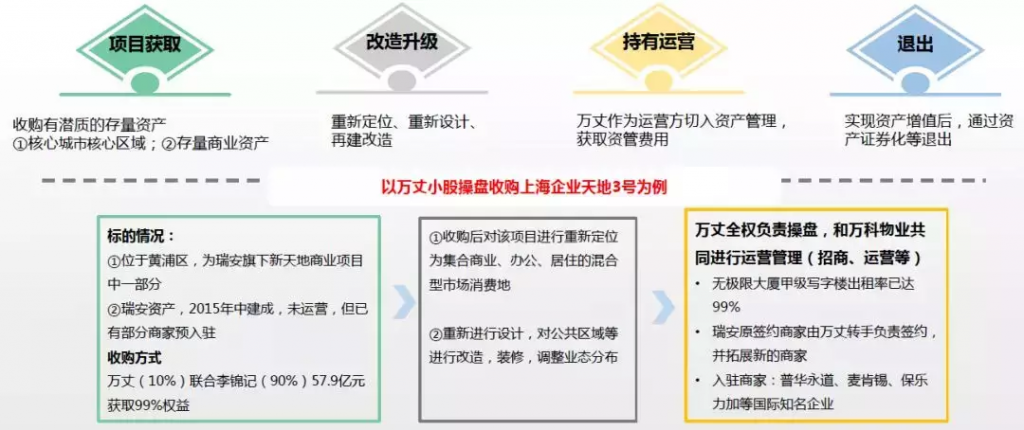

万丈资本采用地产基金方式瞄准核心一线城市存量物业增值型投资;

目前已收购两个上海项目,企业天地3号项目是万丈小股操盘的首个落地项目;

由万丈资本设立基金获取项目、负责操盘,并联合万科物业共同进行运营管理。

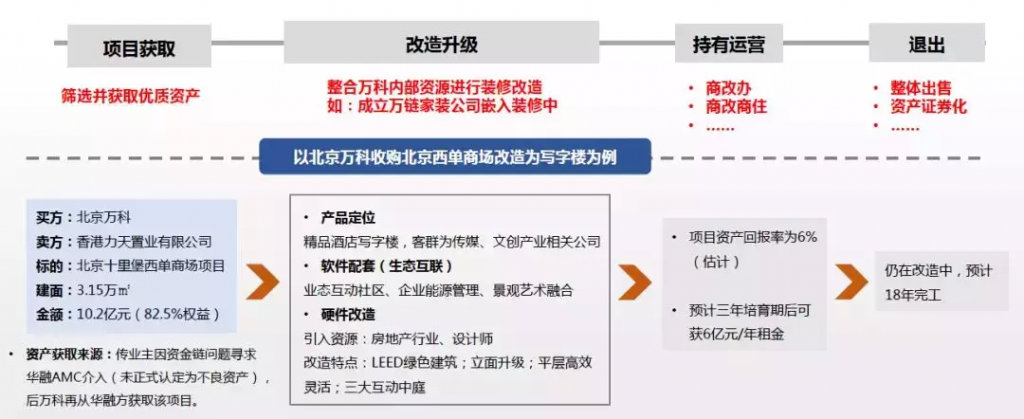

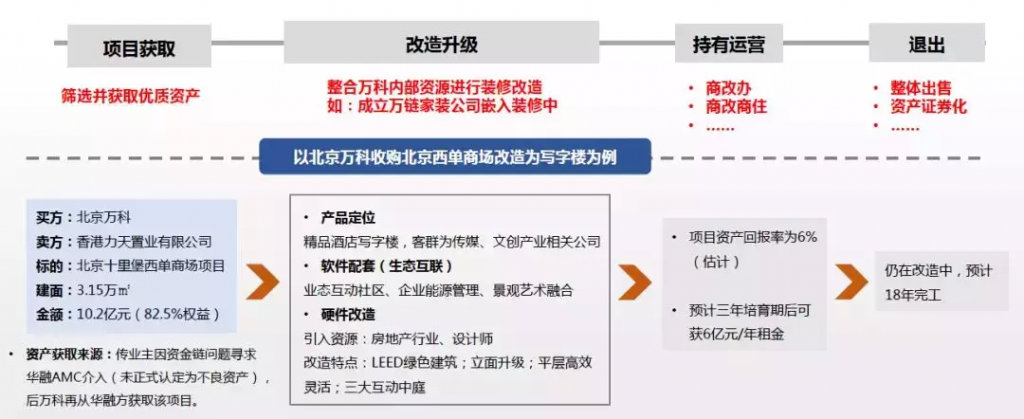

北京万科2015年启动“曼哈顿计划”,旨在以相对低价获取北京稀缺地段的存量物业,改造后获取溢价;北京西单商场是“曼哈顿计划”产业办公战略的首作品,万科估计三年培育期后其资产回报率(roa)超6%。

图片来源:shl建筑事务所

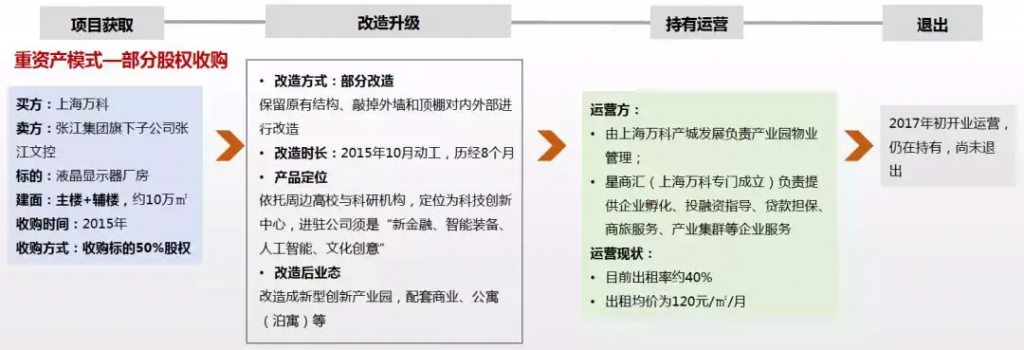

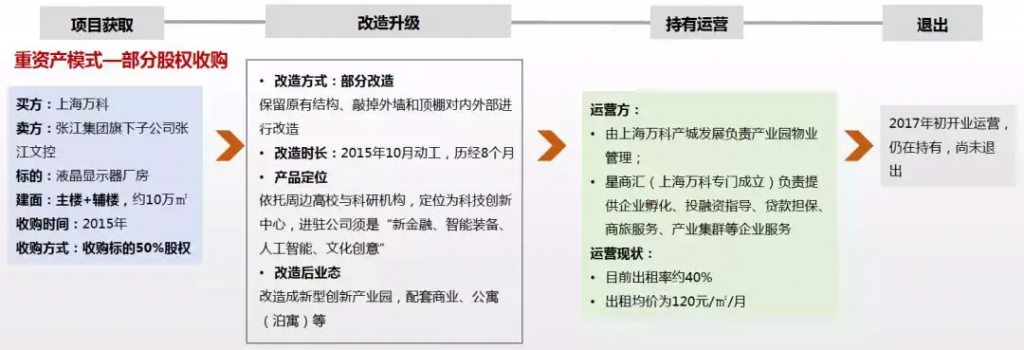

在上海万科产业地产战略下,将旧工业物业改造产业办公综合体成为其切入城市更新的主要方式,轻重模式皆有尝试,设立上海万科产城发展负责产业园改造后的运营管理,同时成立星商汇产业地产服务平台为进驻企业提供服务,其中典型案例有张江国际中心,采取的是重资产模式。

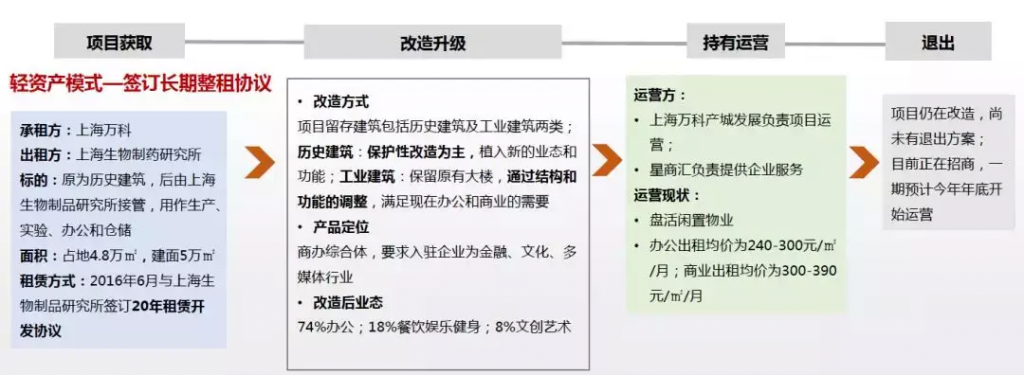

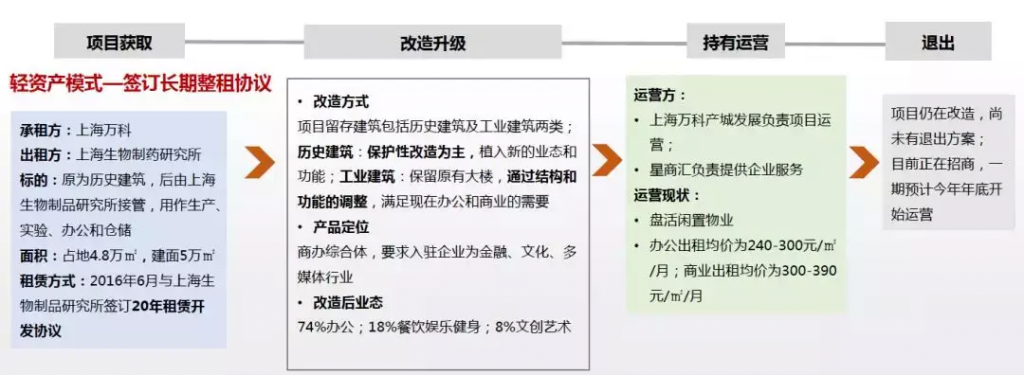

上海万科与原业主签订20年整租协议以轻资产方式获取物业,对项目更新局部改造后,重新定位为商办综合体,仍有由上海万科产城发展空星商汇负责运营管理,目前仍在招租。

四、服务商—城市更新新阶段轻资产介入者

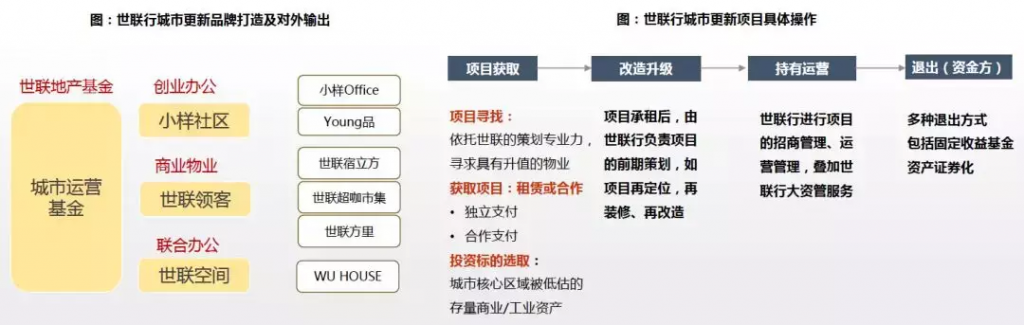

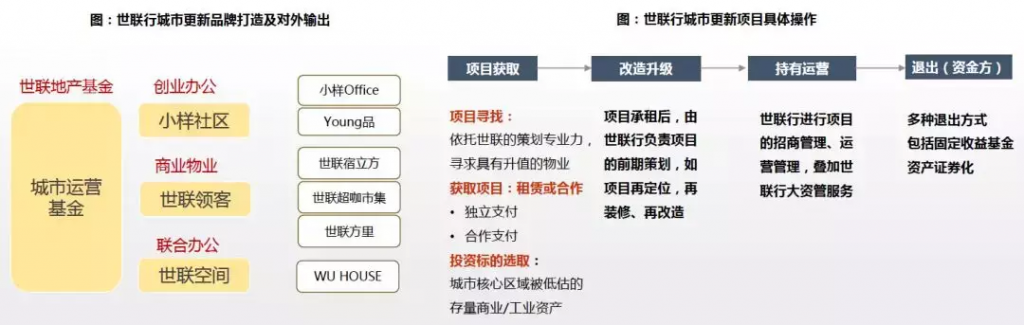

世联行主要以租赁、合作的方式获取投入较小、改造难度较低的项目,资金来源包括自身资金或通过发行基金寻求外部资金方,并通过专业能力进行对项目进行策划、定位及装修改造,并在持有环节输出资管服务和自身品牌,最终实现物业租金增值。

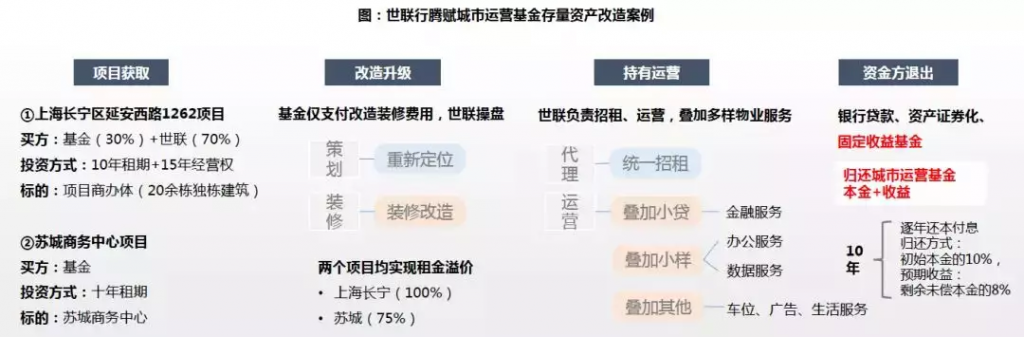

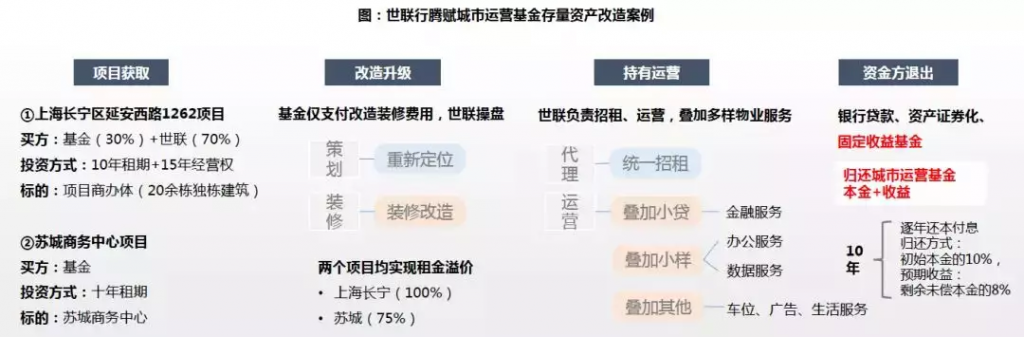

发行腾赋城市运营基金,引入启动资金租赁并改造了上海长宁、苏城两个项目;在改造升级阶段,世联行进行了具体项目的操盘,统一策划定位、装修;

在运营阶段,世联行则输出旗下多样的资管服务和品牌,如小贷、小样等,最终两个项目均实现了租金溢价。

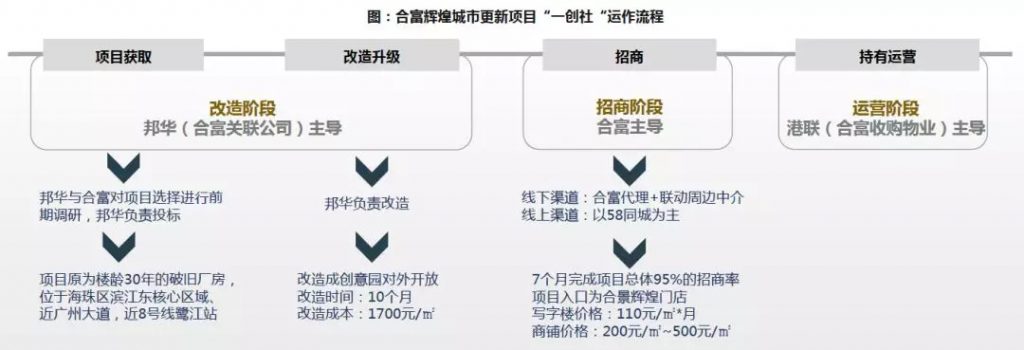

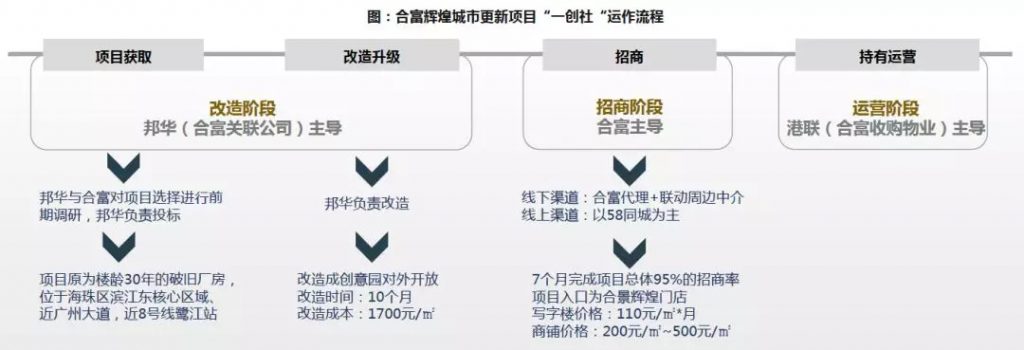

合富与关联企业邦华合作对破旧厂房改造更新为创意园—“一创社区”;合富进行前期咨询,由邦华进行项目投标、承租项目十年租期并负责工程改造,持有运营阶段则由合富进行招商和旗下物业主导运营,该项目入驻率达95%,租金溢价20%。

五、不同主体介入城市更新的总结

通过对开发商、投资机构、服务商等主要城市更新参与者的探索模式及成功案例进行剖析后,可以发现他们投资项目偏好不同,项目运作模式、成本、周期及回报率等均有不同的诉求和特点。

2、城市更新轻重模式之分

城市更新作为房地产未来持续发展的重要引擎,市场潜力广阔,其中存在着并购红利、资本红利、运营红利、政策红利。

与传统房地产的“开发-销售”链条相比,城市有机更新下,房地产链条转变为:“投资-改造升级-运营-退出”,房地产配套服务需求急剧增长,机遇与挑战并存!

来源丨地产加速